Il peggio deve ancora venire. La lettera agli investitori di un hedge fund

22 June, 2020

Pubblichiamo qui una versione riadattata della lettera agli investitori di Crescat Capital, una società globale di gestione patrimoniale macro.

I problemi attuali

Stati Uniti e Iran erano sull'orlo della guerra a gennaio con problemi ancora irrisolti.

La pandemia virale che ora ha un'incredibile probabilità di sviluppare una seconda ondata.

La crisi economica più rapida della storia degli Stati Uniti.

I prezzi del greggio sono diventati negativi ad aprile.

20 milioni di disoccupati americani godono di un temporaneo vantaggio delle indennità di disoccupazione federali ai sensi della legge CARES, un programma che scade alla fine di luglio.

Il tasso di risparmio è aumentato fino al 33% ad aprile, il livello mensile più alto di sempre. Una nuova tendenza nei risparmi dei consumatori rispetto alla spesa sarà un fattore determinante per la ripresa eccessivamente attesa.

Il debito pubblico in circolazione è aumentato di $ 2,5 trilioni finora quest'anno con un deficit che raddoppia dal 5 al 10% mentre l'emissione di debito delle imprese è in aumento.

I giorni per un accordo commerciale tra Cina e Stati Uniti sono ormai lontani. Dall'epidemia del virus, le relazioni si sono nuovamente deteriorate. Le due maggiori economie del mondo sono fortemente radicate non solo in una guerra commerciale ma in una nuova guerra fredda.

Rivolte e proteste sono scoppiate a livello nazionale negli Stati Uniti con la discriminazione razziale e la disuguaglianza di ricchezza al centro. Le ultime iniezioni di liquidità della Fed hanno diviso i ricchi e i poveri ai massimi livelli dalla Grande Depressione creando guerre di classe e intensificato il conflitto politico.

I conflitti tra Pechino e Hong Kong, e persino Taiwan, si stanno scaldando di nuovo con disuguaglianze di ricchezza in Cina e Hong Kong persino maggiori degli Stati Uniti.

Simile alla Cina, Hong Kong soffre di una bolla di credito propria. Cattivi standard di vita per la maggior parte della popolazione più giovane di Hong Kong alimentano la sua volontà di protestare contro i recenti interventi del Partito comunista cinese. Il ruolo di Hong Kong come hub bancario e commerciale globale è gravemente minacciato dagli interventi del Partito comunista cinese.

La situazione macro

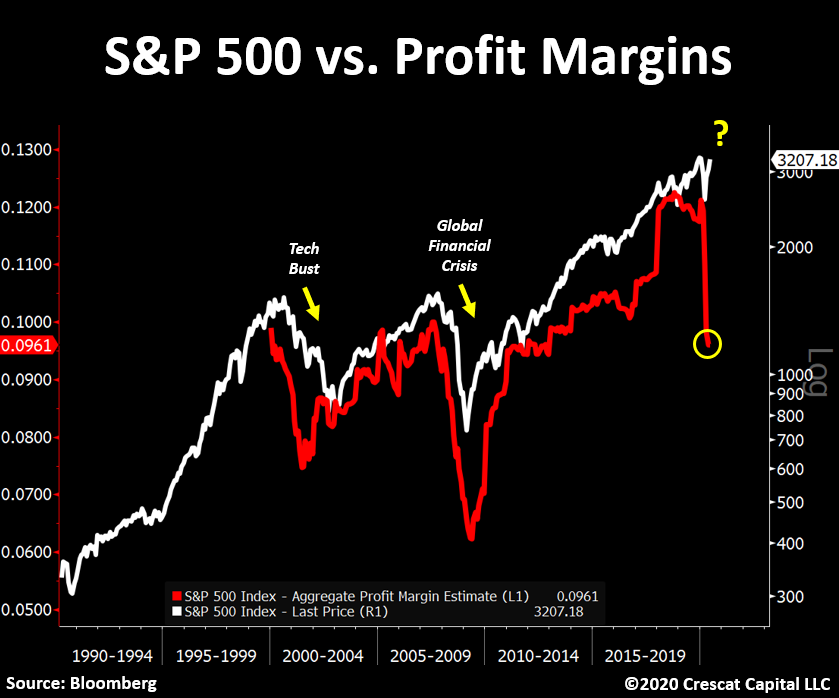

Il grafico sotto è un ottimo esempio di quanto i prezzi delle azioni siano follemente disconnessi dai loro fondamentali sottostanti. Le stime del margine di profitto di S&P 500 stanno precipitando! Gli investitori "buy the dip" non stanno prestando attenzione e sono semplicemente stati troppo ansiosi di dire che abbiamo già toccato il fondo.

Squilibri statunitensi

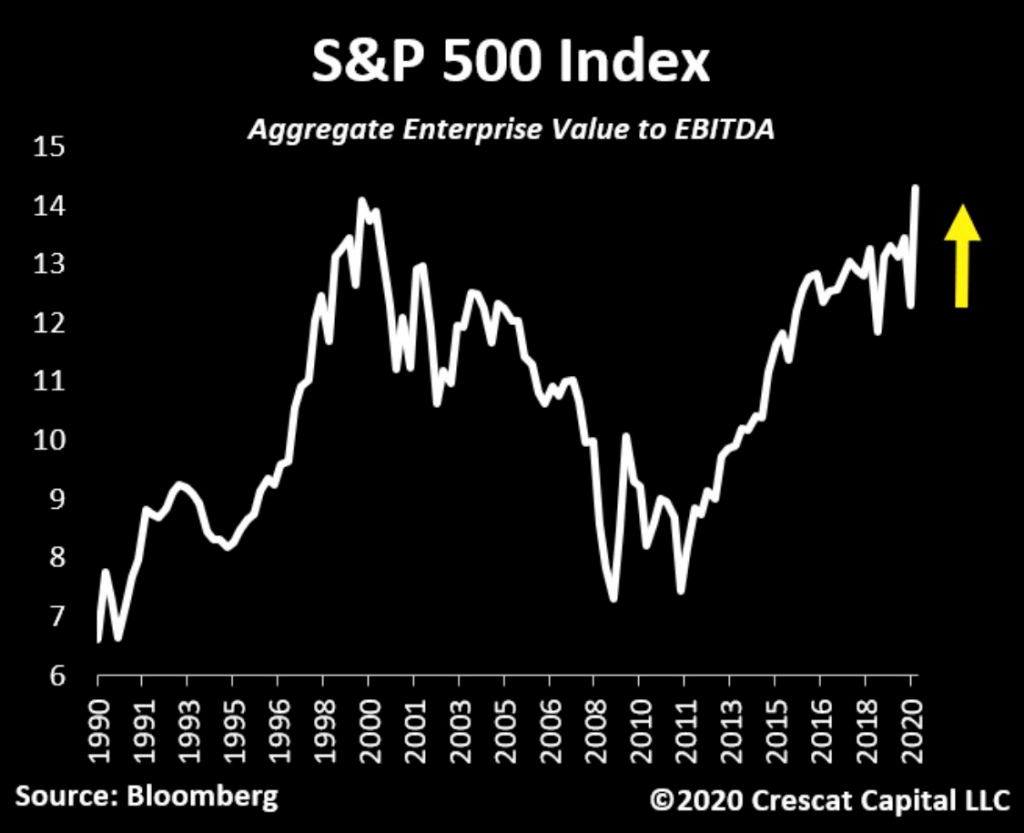

Il valore aggregato delle imprese rispetto all'EBITDA per l'S&P 500 non è mai stato più elevato. La situazione ci ricorda l'inizio di febbraio, quando i titoli erano fortemente disallineati con la realtà economica. Pensiamo di vedere un altro momento di resa dei conti che segnerà la seconda tappa del mercato orso.

I mercati guidati dall'euforia non finiscono mai bene. Il mercato azionario statunitense Sta scontando una nuova fase di espansione dell'economia nello stesso momento in cui una grande recessione è appena iniziata.

Dai minimi di marzo, gli investitori sono diventati incredibilmente rialzisti. Stanno confidando che la liquidità delle banche centrali creerà miracolosamente una crescita economica piuttosto che alleviare temporaneamente il dolore del calo dei redditi lordi e degli oneri finanziari.

Questo pensiero delirante è indotto dalla risposta intensa ma a breve durata della dopamina alla stampa di denaro della Fed, ma ignora completamente il funzionamento dei cicli economici.

La stampa di denaro del governo ha fallito miseramente, ripetutamente, nel corso della storia nell'eliminazione delle recessioni e spesso coincide con alcune delle peggiori recessioni. Oggi è un sintomo principale di una grave recessione se non di una depressione. Lo stimolo fiscale e monetario del governo in corso non impedisce le recessioni economiche.

Al contrario, tali azioni passate sono il rischio morale che è principalmente responsabile degli squilibri che si sono già accumulati nel tempo, in primo luogo la struttura dell'ambiente di recessione di oggi. I mercati e le recessioni brutali iniziano da bolle di valutazione patrimoniale record e squilibri del debito. L'attuale recessione potrebbe essere appena iniziata e ha ancora molto da dare.

Le recessioni economiche sono raramente arrestate e invertite dall'intervento del governo così presto nel processo. Devono continuare per portare la necessaria distruzione creativa che pone le basi per una nuova espansione economica e un mercato rialzista. Ecco come funziona il ciclo economico. Non abbiamo ancora visto nulla in termini di tale flessione delle valutazioni azionarie.

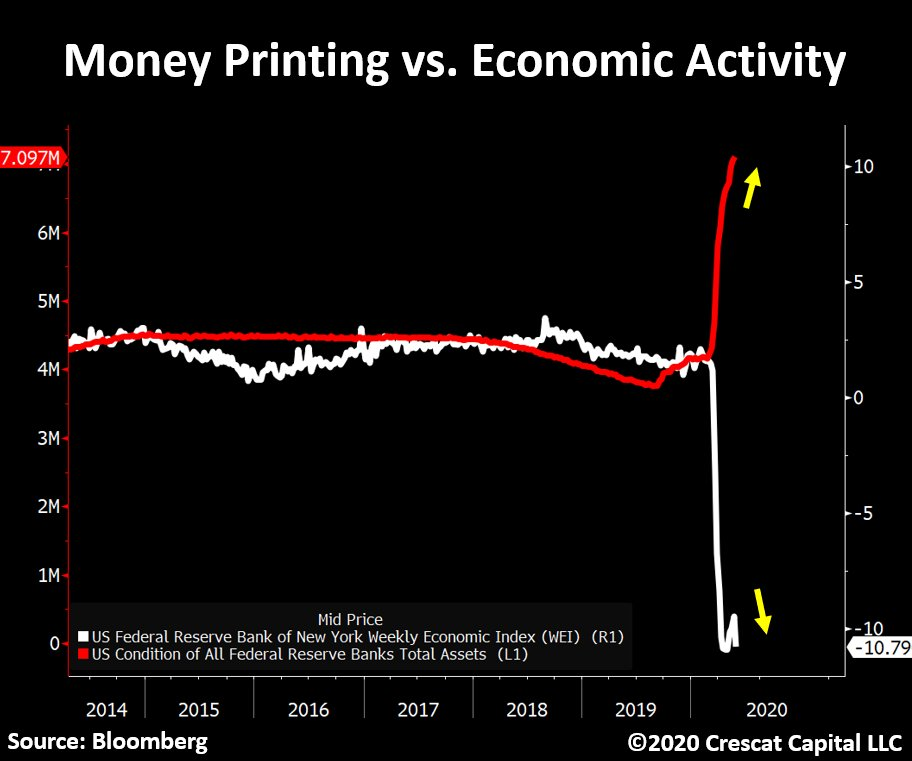

Ne abbiamo avuto un breve assaggio a marzo, il primo tremore. È stato seguito da un massiccio, ma troppo zelante rally di sollievo. La stampa di denaro non risolve la situazione economica. È visivamente sorprendente quanto divergano le attività di bilancio della Fed e l'indice economico settimanale (WEI). Sviluppato dalla Federal Reserve di New York, WEI (weekly economic index) misura l'attività economica combinando una serie di altri indici di base come vendite al dettaglio nello stesso negozio, sentiment dei consumatori, richieste iniziali di disoccupazione, lavoro temporaneo e contrattuale, produzione di acciaio, vendite di carburante e persino consumo di elettricità . Il grafico seguente mostra chiaramente che questo indice non ha registrato alcun livello di miglioramento dai minimi di marzo, un confronto drastico con la recente crescita verticale delle attività della Fed.

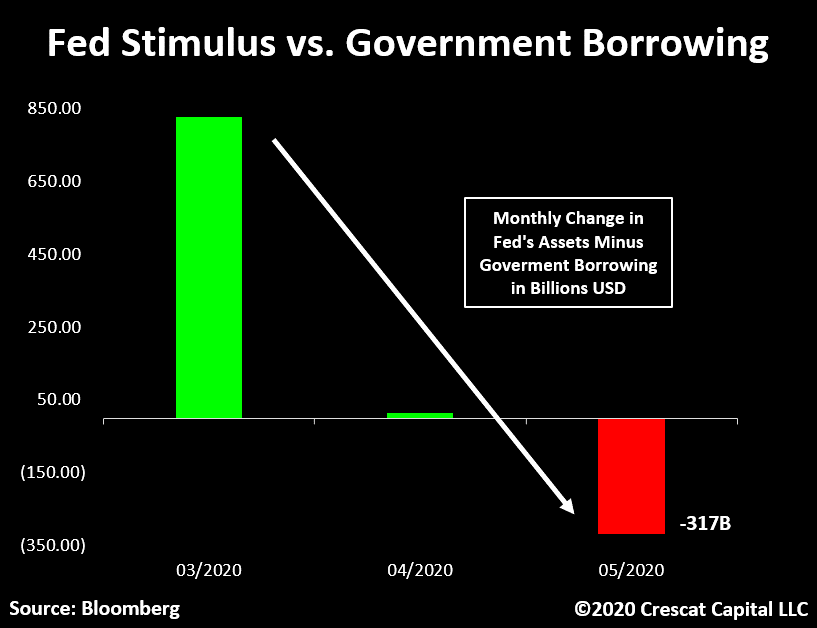

Stiamo assistendo anche a un significativo prelievo di liquidità a causa dello storico squilibrio del debito di oggi. Lo stimolo monetario settimanale della Fed non solo è stato drasticamente ridotto, ma viene anche sminuito dalla quantità di crescita del debito pubblico. Abbiamo appena avuto la più grande emissione netta mensile di titoli del Tesoro nella storia, $ 760 miliardi solo a maggio. Questo numero ha superato l'allentamento quantitativo della Fed di oltre $ 300 miliardi! È il più grande declino netto delle attività della Fed rispetto al debito pubblico da quando la crisi dei pronti contro termine (repo) è iniziata a settembre del 2019.

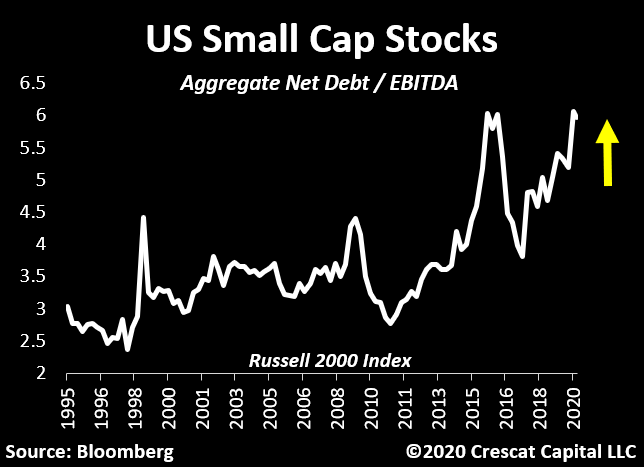

A nostro avviso, la Fed non è in grado di iniettare abbastanza liquidità per reprimere le perdite di valori patrimoniali associati a quello che era $ 250 trilioni di debito globale a un record di tre volte il PIL globale prima ancora che la crisi Covid-19 iniziasse, senza allo stesso anche innescare una crisi monetaria fiat. Questo è ciò che chiamiamo trappola della liquidità. Un'altra parte del mercato e dell'economia che appare particolarmente fragile sono le azioni a bassa capitalizzazione. Questi titoli non sono mai stati così indebitati rispetto all'EBITDA. In termini di valutazione, i titoli Russell 2000 sono ora scambiati con stime EBITDA storiche da 15x EV a 2020! C'è un livello di ottimismo sbalorditivo e totalmente ingiustificato ancora valutato sui mercati oggi.

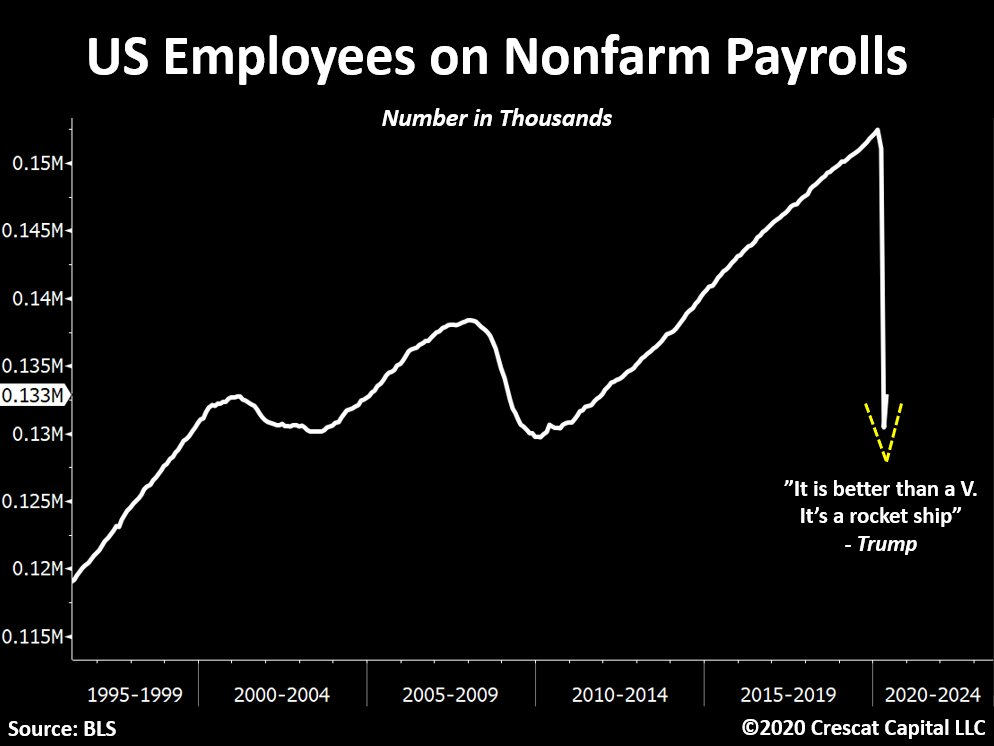

Il mercato del lavoro statunitense è migliorato inaspettatamente il mese scorso, ma non è stati sufficiente a sostenere la narrativa rialzista degli ultimi tempi. Per mettere le cose in prospettiva, dal picco di mercato abbiamo visto calare i dipendenti. delle aziende non agricole di quasi 22 milioni. Il numero positivo di maggio, la migliore variazione mensile di sempre, è stato un miglioramento di quasi 3 milioni di buste paga, ma anche il Dipartimento del Lavoro ha messo in dubbio la validità di questi numeri. Il DOL ha dichiarato di ritenere che il tasso di disoccupazione sia stato sottovalutato sia in aprile che a maggio, mentre maggio ha registrato un miglioramento. In ogni caso, avremmo bisogno di 7 mesi come meggio per ritrovare lo stesso livello di forza nei mercati del lavoro prima dell'epidemia di virus. Il timido recupero della forma a "V" non assomiglia affatto a una "navicella spaziale" come Trump ha citato in uno dei suoi tweet recenti.

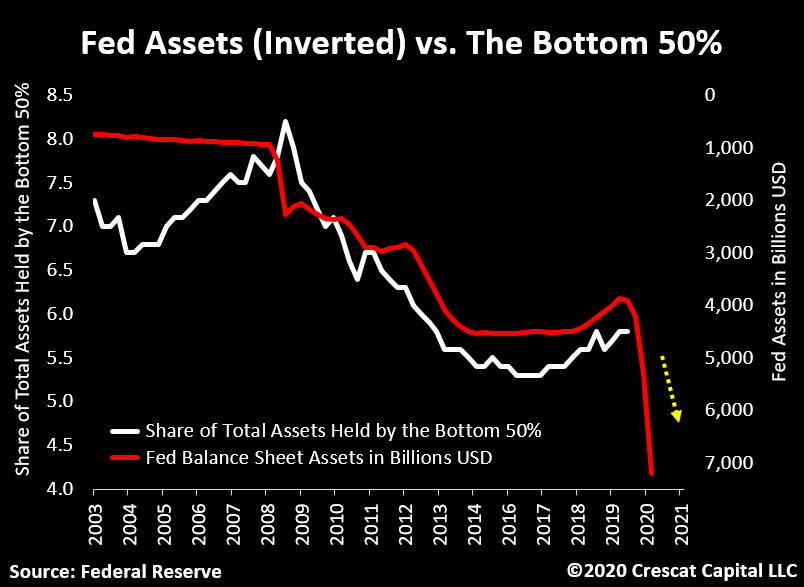

L'attuale stimolo monetario inoltre amplifica gravemente il problema del divario di ricchezza negli Stati Uniti. L'attività patrimoniale della Fed (inversa) ha seguito la quota delle attività totali detenute dal 50% più povero. Logicamente, questa relazione ha senso. Come mostrato nella tabella seguente, dall'inizio del QE 1, le parti meno finanziariamente privilegiate della società hanno sofferto di una contrazione della ricchezza rispetto alla torta complessiva. Se l'economia continua a dimostrarsi incapace di crescere organicamente, saranno necessari ulteriori stimoli monetari e quindi aggraveranno il problema della disuguaglianza.

Conclusioni

E’ piuttosto chiaro in questo momento che la probabilità ci suggerisce che vedremo livelli più bassi nell'SPX nei prossimi mesi in un ritracciamento dell'onda [ii].

La struttura su timeframe più piccoli, tuttavia, non è altrettanto chiara al momento, in quanto ci sono troppi percorsi che il mercato può prendere per noi per fornire una struttura di probabilità molto alta nel breve. E sì, ci sono momenti in cui il mercato è in un punto di incertezza, e dobbiamo essere pazienti e consentirgli di chiarire la struttura nella prossima settimana o due.

In The Elliott Wave Principle, c'è un paragrafo di Frost & Prechter che crediamo sia estremamente applicabile per noi oggi: “Certo, ci sono spesso momenti in cui, nonostante un'analisi rigorosa, non esiste un'interpretazione chiaramente preferita. In tali momenti, è necessario attendere che il conteggio si risolva da solo. Quando dopo un po 'l'apparente miscuglio entra in un quadro più chiaro, la probabilità che una svolta sia a portata di mano può aumentare improvvisamente a quasi il 100%. "

Al momento ci sono diversi percorsi che il mercato può intraprendere nella prossima settimana e nella successiva (3290 non è escludibile).

Tuttavia, desideriamo sottolineare ancora una volta che una maggiore probabilità suggerisce che nei prossimi mesi si vedranno livelli più bassi (il che specifichiamo non coincide con nuovi minimi), indipendentemente dal percorso che il mercato prenderà nella prossima settimana o due.