Oro o titoli di stato?

31 July, 2019

Stress geopolitici, forze macroeconomiche, dollaro debole e una politica Fed accomodante, stanno guidando il rally dell'oro. Osservando lo storico si può facilmente notare che nonostante l'apprezzamento, l'area 1350$ ha tenuto sotto controllo i prezzi per cinque lunghi anni, mentre il quadro tecnico recente mostra che la resistenza è stata violata permettendo all'oro di essere scambiato ai massimi degli ultimi sei anni.

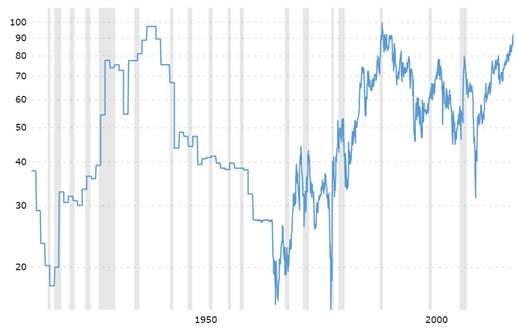

Utile considerazione riguarda il ratio oro-argento.

Dal grafico si può osservare che il prezzo dell'oro diviso per il prezzo dell'argento è a livelli estremi, con un valore attorno ai 90. Ciò significa che ci vogliono 90 once d'argento per comprare un'oncia d'oro. Un altro elemento che stimola l'aumento dei prezzi dell'oro è il fatto che i fondi che detengono oro fisico stanno vedendo aumentare l'interesse all'acquisto.

Nel frattempo, la quantità di debito a rendimento negativo nel mondo sta aumentando vertiginosamente: Ora ammonta a oltre 13 trilioni di dollari in tutto il mondo. Tutto ciò influiscesul prezzo dell'oro. Perché le obbligazioni a rendimento negativo influenzano l'oro? Perché uno degli svantaggi del gold è che "non paga interessi". Con l'aumento dell'emissione di debito a rendimento negativo, l'oro diventa più attraente. Con i tassi negativi, ora è teoricamente più economico comprare e conservare oro che detenere alcune attività finanziarie.

Parlando di banche centrali si nota che stanno diversificando le loro attività lontano dai titoli del Tesoro degli Stati Uniti (e dal dollaro). Secondo i dati le banche centrali hanno acquistato 145,5 tonnellate di oro nel primo trimestre di quest'anno (il massimo dal 2013). In particolare:

- La People's Bank of China ha acquistato oltre 70 tonnellate di oro da dicembre.

- La Russia compra oro quasi ogni mese. A maggio, ha aggiunto altre 200.000 once troy (6 tonnellate). L'anno scorso ha aggiunto 274 tonnellate alle sue riserve.

- L'India sta accumulando oro ferocemente. La banca centrale ha acquistato 42 tonnellate l'anno scorso e le sue riserve auree si attestano a un livello record di 609 tonnellate.

- Kazakistan, Iran, Turchia e molti altri stanno aggiungendo oro alle loro riserve.

In conclusione ci sono svariati motivi per una visione rialzista sull'oro ma anche ulteriori opzioni interessanti da poter valutare ed osservare in accordo con i recenti sviluppi.

Esploratori, minatori e sviluppatori potrebbero essere valutati in chiave rialzista su qualsiasi pullback.

Newrange Gold (OTCQB: NRGOF) risulta essere un'interessante opzione da osservare.

l'ETF di VanEck Vectors Junior Gold Miners (NYSE: GDXJ), come suggerisce il nome, è un paniere di

minatori d’oro di ridotte dimensioni.

Osservando il grafico settimanale si può vedere come GDXJ si sta spingendo oltre la resistenza. Ha un sacco di spazio per andare più in alto. E in fondo al grafico, la linea mostra il prezzo di GDXJ diviso per il prezzo dell'oro. Dalla fine di aprile, il GDXJ ha sovraperformato l'oro. Queste aziende sono a leva sul prezzo dell’oro. Pertanto, tendenzialmente sovraperformano in un mercato al rialzo.